トレード初心者でも挑戦できる投資対象物が上がるか下がるかだけで成功が決まるバイナリーオプション、今とても人気のトレードです。しかしながら税金の支払い方法を知らないと当局からの罰金や追徴税、さらに懲役、逮捕までされてしまうと言うから注意が必要です。ご存知でしたか?国内取引所と海外取引所で税金の支払い方法が異なります。そして、バイナリーオプションで得た利益は雑所得として扱われることを理解しておくことが重要です。バイナリーオプションの税金の支払いにおいてのよくある間違い、トラブル、リスク·危険、落とし穴を徹底解説、ブビンガバイナリーのトレーダーに必ず読んで欲しい、知らないでは済まされない知識となります。どうぞ読み進めていきましょう。

目次

- バイナリーオプションの税率について

- バイナリーオプションで税金がいくらから発生するの?

- バイナリーオプションで利益が出ても確定申告不要な場合もある

- バイナリーオプションの税金計算

- バイナリーオプションで出た利益を確定申告をする2つの方法

- バイナリーオプションの確定申告で損をしないためのコツ

- バイナリーオプションの確定申告で気をつけること

- 申告漏れしたら罰金がかかる

- ブビンガの場合、税金はどうする?

- バイナリーオプションの税金や確定申告のまとめ

バイナリーオプションの税率について

投資対象物が「上がるか、下がるか」だけをトレードするバイナリーオプション、投資方法も簡単なことから初心者にも人気です。そのバイナリーオプションですが、国内バイナリーオプションと海外バイナリーオプションの2種類に別れます。特に、バイナリーオプションでマイナスの取引結果が出た場合、確定申告を正しく行わないと後々問題が生じることがあります。バイナリーオプションでの損失も確定申告の際に考慮されるため、税務処理は非常に重要です。

国内バイナリーオプション

国内に拠点があるバイナリーオプション取引会社です。

国内バイナリーオプション取引所でトレードした場合、国内バイナリーオプションにかかる税金は「先物・オプション取引にかかる税金」としてみなされるため「雑所得」かつ「申告分離課税」です。

申告分離課税は他の所得とは別に計算されます。

給与所得や事業所得などの総合課税とは合算せず、国内バイナリーオプションで得た収入やかかった経費(バイナリーオプションの取引に関連する経費など)をもとに税額を計算します。

税率は20.315%です。内訳を見ていきましょう。

| 税 | 税率 |

| 所得税 | 15% |

| 復興特別所得税 (基準税率×2.1%なので15%×2.1%) | 0.315% |

| 住民税 | 5% |

| 合計 (所得税+復興特別所得税+住民税) | 20.315% |

一律なので年間利益が1万円でも、100万円でも、1億円でも、バイナリーオプション 税金の税率は20.315%です。

海外バイナリーオプション

海外に拠点があるバイナリーオプション取引会社です。

ただし、本拠地が海外にあっても、日本法人を設立して国内拠点としている場合は、国内バイナリーオプションになります。

国内バイナリーオプションと海外バイナリーオプションの大きな違いですが、国内バイナリーオプションにおいては、日本のトレード関連団体のルールにより、短時間取引が禁止されているため、トレード結果の時間に違いがあります。信頼性の面からも国内に事務所がある国内バイナリーオプション取引所がある方が安心というトレーダーは、国内バイナリーオプション取引所を利用しますし、短期間に多くのトレードを実行したいトレーダー、短期間で結果を出したいトレーダーは海外バイナリーオプション取引を利用する傾向にあります。

お金に関するトレードで絶対に出てくる話、それが今日のテーマであるバイナリーオプション税金のお話となります。ご存知でしたか?同じバイナリーオプションでも、国内バイナリーオプションと海外バイナリーオプションでは税金の申告方法が異なります。そして、バイナリーオプションで得た利益や損失を申告する際には、確定申告のやり方を理解しておくことが非常に重要です。確定申告のやり方を誤ると、余分な税金を払うことになったり、逆に申告しないことでペナルティを受けることもあるため、しっかりとした知識を持って臨みましょう。

外国バイナリーオプションの税金はどうなる?

海外のバイナリーオプションを利用した場合、トレードの結果が出るまでの時間が短かったりして、トレーダーとしてのメリットが多くあるので、利用者も多いはず。その外国のバイナリー口座を利用する場合は、国内のバイナリーオプション取引所とは課税方法が異なり、課税方法が総合課税になります。バイナリーオプションの税金に関して、海外の取引所を利用した場合、課税方法が異なるので注意が必要です。

総合課税は他の所得と合算して税額を決める税で、所得が高ければ高いほど税金も高くなる累進課税が適用されるため、利益が出れば出るほど税金も高くなります。

所得税額に対し2.1%の復興特別所得税がかかり、住民税が10%かかります。

| バイナリー課税額(所得総額) | 税率(総合課税+住民税10%) | 控除額 |

| 195万円以下 | 15% | 0円 |

| 195万円を超え 330万円以下 | 20% | 97,500円 |

| 330万円を超え 695万円以下 | 30% | 427,500円 |

| 695万円を超え 900万円以下 | 33% | 636,000円 |

| 900万円を超え 1,800万円以下 | 43% | 1,536,000円 |

| 18,000,000 円以上 | 50% | 2,796,000円 |

| 4,000万円超 | 55% | 4,796,000円 |

国内バイナリーオプション取引所と外国バイナリーオプション取引所では、トレードの利確時間が異なりトレード手法に大きく影響及ぼすため、一概には言えませんが、税金だけの面を見ると、国内バイナリーオプション取引所の税率は最大で20.315%のため、330万円以上の収益を上げられる場合(総合課税なので給料も含め)は、国内の取引所でトレードされた方が、税金は安くなります。ただし、バイナリーオプションで得た収益があった場合、確定申告をしっかりと行うことが必要です。確定申告を怠ると、後々税務署から指摘されることもあるので注意しましょう。

バイナリーオプションで税金がいくらから発生するの?

ここからはバイナリーオプションでいくら以上の収益で、税金が発生するか、職業、属性別で見ていきましょう。

被扶養者(専業主婦や学生)の場合

被扶養者とは、配偶者や家族の収入によって生活している人で、主に専業主婦や学生さんです。

この被扶養者は、バイナリーオプションで48万円以上の収益があると確定申告が必要になります。 注意点としては、バイナリーオプション 税金学生も支払う必要があります。学生の場合、税金に無頓着な場合が多いので注意しましょう。

会社員の場合

バイナリーオプション 税金 会社員の場合を解説していきましょう。バイナリーオプショントレーダーの中でも、多くはサラリーマンで、給与所得のあるサラリーマンは、バイナリーオプションの利益が年間20万円以上あると確定申告が必要です。

正社員ではなくアルバイトや契約社員でも、年間130万円以上の給与所得がある場合は同じく20万円が課税対象となります。

個人事業主の場合

個人事業主は所得が48万円を超えると、バイナリー収益の確定申告が必要です。

基本的に個人事業主は、事業の税金を納めるために毎年確定申告を行っていて、その確定申告にバイナリー収益分を追加する形になります。

なお注意点として、例えばその年に会社を退職し、確定申告の時期を迎えた人も無職の場合でも該当し、バイナリー収益の確定申告をする必要があります。

年収2000万円以上の人の場合

給与所得が2,000万円以上の人は、バイナリーオプションの損益に関係なく必ず確定申告が必要です。

この例ですと、注意点となりますが会社員でも年収2,000万円以上であれば、バイナリーオプションの利益が年間20万円に満たなくても確定申告が必要となります。

バイナリーオプションで利益が出ても確定申告不要な場合もある

バイナリーオプションで利益が出た場合でも確定申告が必要ない場合もあります。給与所得者の場合と扶養に入っている学生や主婦の場合、源泉徴収ありの特定口座を選択した場合に分けて説明しましょう。

給与所得者の場合

給与所得を受けている方は、国内取引所でのバイナリーオプションの利益が200,000円を越えない場合は確定申告が必要ありません。先述したように、国内取引所でのバイナリーオプションの利益は雑所得にあたり、申告分離課税が採用されますが、200,000円を越えない雑所得は確定申告の対象になりません。

※国税庁ホームページ「確定申告が必要な方」参照

なお、海外取引所でのバイナリーオプションの利益には総合課税制が採用されるため、給与所得やバイナリーオプションの利益を含めた全所得金額に対する確定申告を行う必要があります。

扶養に入っている専業主婦や学生の場合

家族の扶養に入っている専業主婦や学生の方は年間所得が380,000円以下であれば、確定申告は必要ありません(国税庁ホームページ「No.1180 扶養控除」参照)。

例えば親の扶養に入っている学生の方のアルバイトの収入が年間で100,000円、バイナリーオプションでの利益が年間200,000円の方の場合、確定申告は不要です。

国内取引所で取引口座を開設する際に「特定口座(源泉徴収あり)」を選択した場合

バイナリーオプションを始めるには取引所で口座を開設する必要がありますが、口座の開設手続きの際に「特定口座」にするか「一般口座」にするかの選択を求められます。

特定口座を選んだ場合はさらに「源泉徴収あり」か「源泉徴収なし」を選択しますが、「特定口座」の「源泉徴収あり」を選んだ場合は確定申告の必要がありません。

取引業者が取引を行った方の損益を計算後、税額を確定し、取引者に代わって納税してくれるからです。

取引業者等に対して「特定口座源泉徴収選択届出書」を提出する必要がありますが、確定申告の手間を省くことができます。

ただし、損失の繰越控除を受けたい場合や他社証券会社との損益通算を行う場合は「特定口座(源泉徴収あり)」を選択しても確定申告が必要です。

※国税庁ホームページ「No.1476 特定口座制度」参照

バイナリーオプションの税金計算

ここでは具体的にバイナリーオプション 税金 計算の例を見ていきましょう。最近ですが、バイナリーオプションはスマホでもトレードができるため、色々な方が参加しています。大学生もトレードする場合も多く、税金に関しての知識がない場合も多いので、まずは大学生のバイナリーオプション 税金 計算例から見ていきましょう。

大学生の場合

コンビニでのアルバイトでの収入が年間35万円、海外のバイナリー オプション取引所を利用して1年間で、65万円の収益があったとしましょう。その場合は、課税方法は総合課税となり、総合課税は他の所得と合算して税額を決める税となっているため、コンビニでのアルバイトでの収入350,000円+海外のバイナリーオプション取引の収益650,000円=1,000,000円

所得税の1,000,000円に対しての課税は、所得金額1,950,000円以下の最低税率である15%が適用されます。

そこで税額は、1,000,000円の15%の150,000円となります。

なお、パートやアルバイト収入を含めて103万円以上、勤労学生控除利用で130万円以上の収益があると、親の社会保険の扶養対象外になり、社会保険料を自分で負担しなければならないので注意しましょう。

会社員の場合

バイナリーオプション 税金 会社員の例を見ていきましょう。サラリーマンとしての給料が年間4,500,000円、そして海外バイナリーオプションでの収益が500,000円としましょう。

会社からのサラリーマン収入年間4,500,000円+海外のバイナリーオプション取引の収益500,000円=合計 5,000,000円

所得税の5,000,000円に対しての課税は、所得金額 3,300,000円以上、 6,950,000円以下の税率である30%が適用されます。

そこで税額は、5,000,000円の30%の 1,500,000円となります。

バイナリーオプションで出た利益を確定申告をする2つの方法

バイナリーオプションで出た利益を確定申告する場合、e-Taxで行う場合と自分で書類を作成して自分の居住地を管轄する税務署に提出する方法があります。

それぞれのメリット・デメリットを紹介しましょう。

| メリット | デメリット | |

| e-Taxで確定申告 | ①24時間いつでも自宅で確定申告が完了できる ➁源泉徴収票や年間取引報告書、支払通知書、雑損控除の証明書等の添付が省略可 | ①マイナンバーカードや利用者識別番号の取得が必要 ➁ICカードリーダライタの購入が必要 |

| 書類で確定申告 | ①マイナンバーが分かっていればカード取得やカードリーダライタ購入が不要 ➁ネット環境がなくても確定申告ができる | ①書類を入手したり、ダウンロードする手間がかかる ➁源泉徴収票や年間取引報告書、支払通知書、雑損控除の証明書等の添付が必要 ③書類ができたら郵送または税務署に提出する手間がかかる |

ICカードリーダライタがない場合でも、e-Taxで確定申告書を作成し、完成したPDFデータを印刷して税務署に提出することができます。

この場合も源泉徴収票や年間取引報告書、支払通知書、雑損控除の証明書等の添付は省略可能です。

確定申告の準備

バイナリーオプションで得た利益について確定申告を行うためにはマイナンバーカード、バイナリーオプションの年間取引報告書、給与所得など他に所得がある場合はその源泉徴収票や所得証明書、税額控除など各種控除を受けるために必要な証明書、バイナリーオプションに使った経費の領収書等を準備します。

なお、バイナリーオプションの年間取引報告書は取引所のサイトのアカウント管理画面等からダウンロードすることができます。

e-Taxで確定申告を行う方法

国税庁の「確定申告書等作成コーナー」で赤で囲った「作成開始」をクリックします。

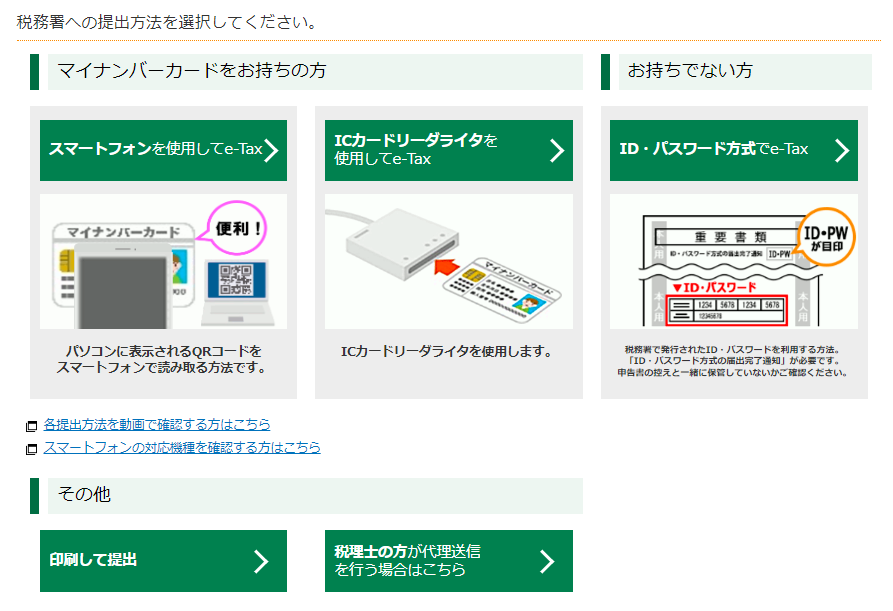

次の画面で提出方法を選択してください。

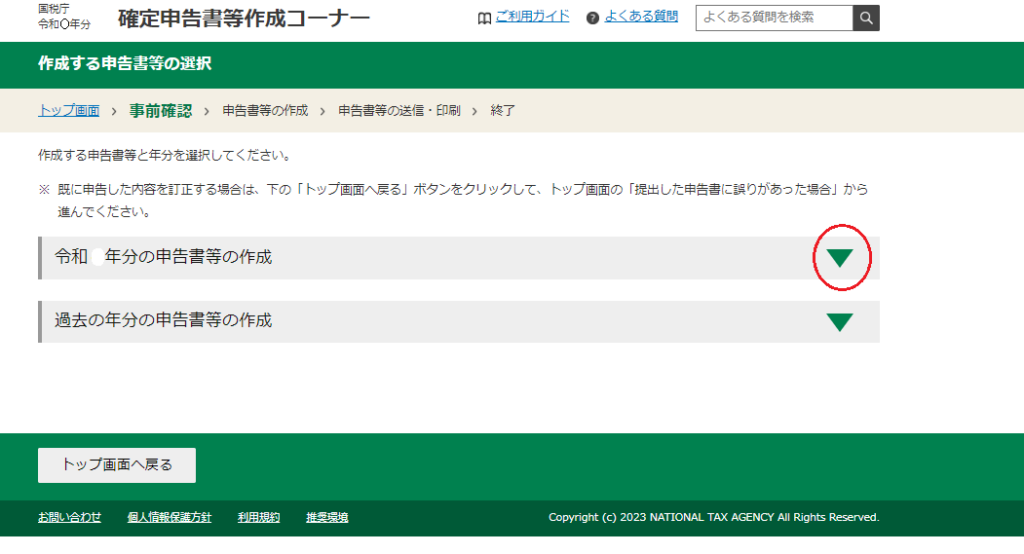

今年度の確定申告を行う場合は、赤で囲った部分をクリックします。

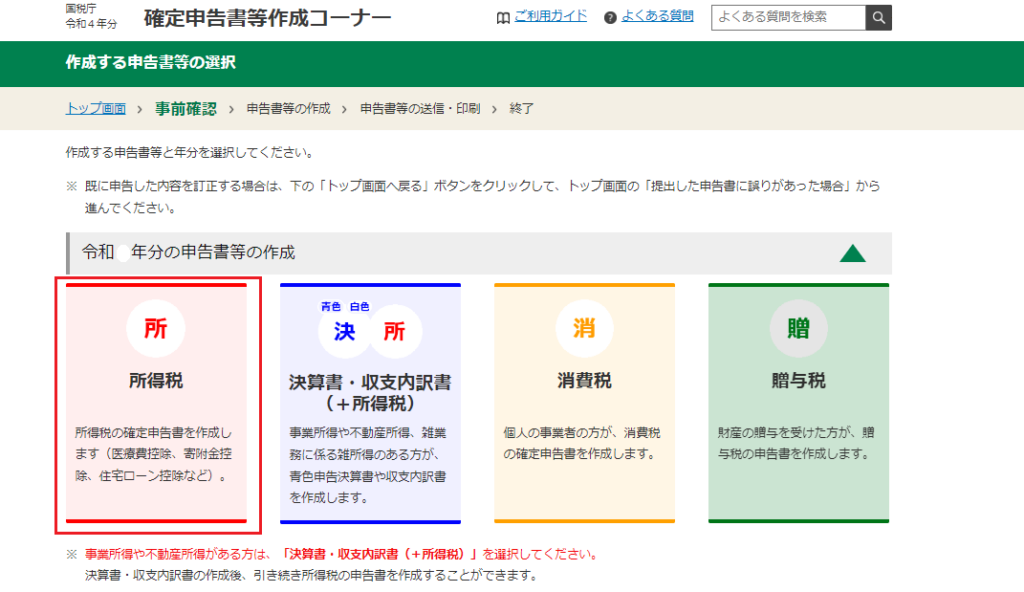

赤で囲った「所得税」をクリックします。

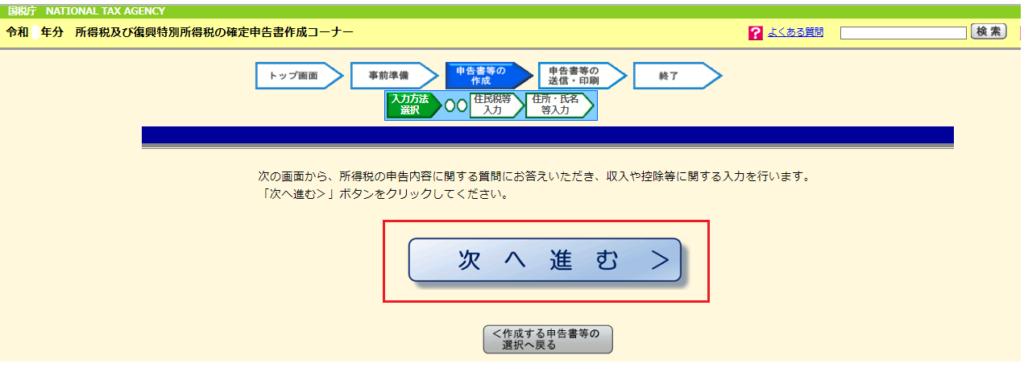

「次へ進む」をクリック。

生年月日を入力し、質問に答え、「次へ進む」をクリック。

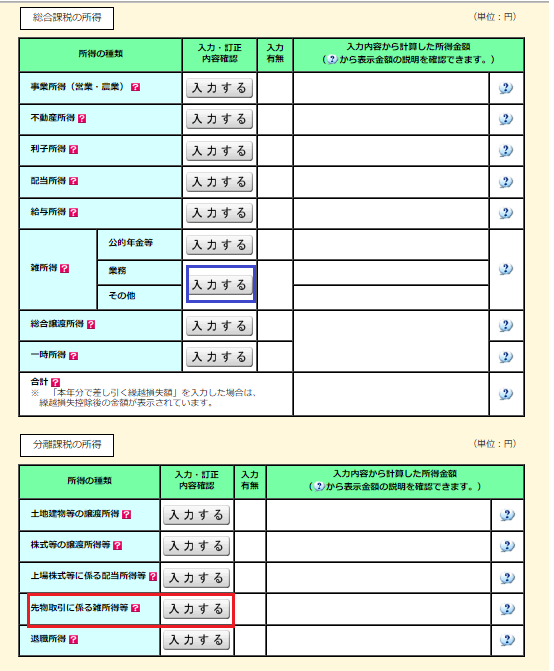

国内取引所で得た利益を確定申告する場合は「分離課税の所得」の赤で囲った「先物取引に係る雑所得」の、海外取引所で得た利益を確定申告する場合は「総合課税の所得」の青で囲った「雑所得」「その他」の「入力する」をクリック。

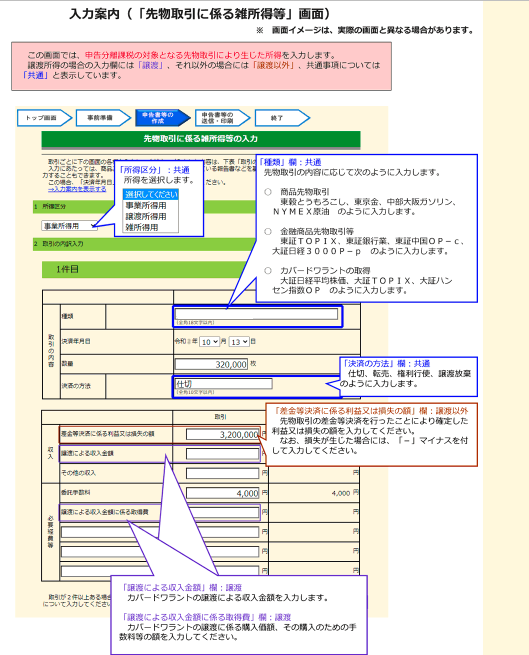

国内取引所での利益を確定申告する場合は、下の画面を参考に、バイナリーオプションの年間取引報告書や経費の領収書等を確認しながら入力を行います。

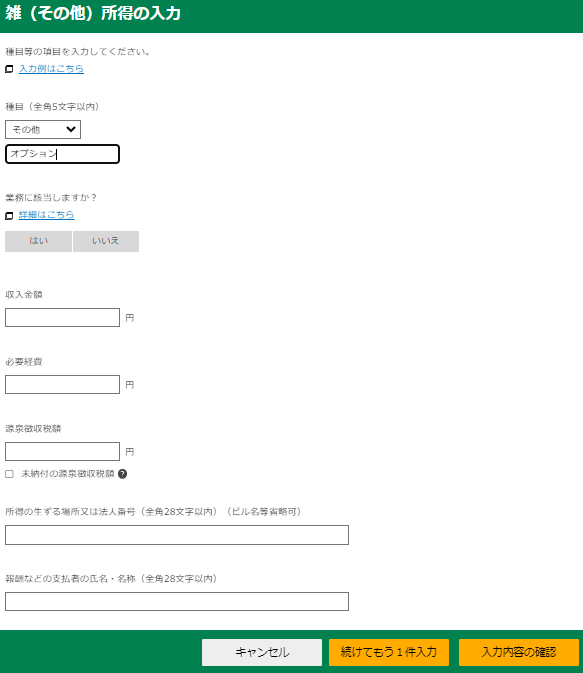

海外取引所で出た利益を確定申告する場合は「入力する」をクリック。

各欄に必要事項を入力していきます。

「種目」は「その他」を選択し、下の欄に「オプション」を入力し、「業務に該当しますか?」は「いいえ」を選択します。

以下はバイナリーオプションの年間取引報告書や経費の領収書を確認しながら入力しましょう。

「所得の生ずる場所又は法人番号」「報酬などの支払者氏名・名称」欄はバイナリーオプション業者のサイトに記載されている「会社概要」等で確認することができます。

バイナリーオプションで出た利益を全て入力したら、「次へ進む」をクリックして、全ての所得と控除に関する事項を入力していきます。

所得と控除の入力が終了したら納税額と還付額が自動的に計算され、表示されます。

その後「住民税」「氏名・住所」「マイナンバー」を入力したら確定申告書の作成は完了です。

印刷して税務署に郵送、または直接提出する場合は作成完了画面の「帳票表示・印刷」をクリックすると、確定申告書のPDFファイルが表示されるので、それを印刷し提出しましょう。

書類で確定申告を行う方法

書面で確定申告を行う場合は、確定申告書類を入手する必要があります。書類は確定申告の時期が近くなったら税務署や市区町村の役所、確定申告の相談会場などに設置されています。 税務署では書類の郵送も対応しているので、直接取りに行くことが難しい場合は税務署に連絡しましょう。または国税庁のウェブサイトからファイルをダウンロード・印刷する事も可能です。

書類を入手したら、e-taxで入力したのと同じように所得と控除を記入し、会計ソフトなどを利用して納税額と還付額を計算し、書類を完成させます。

税務署に郵送、または直接提出する際はバイナリーオプションの年間取引報告書、給与所得など他に所得がある場合はその源泉徴収票や所得証明書、税額控除など各種控除を受けるために必要な証明書、バイナリーオプションに使った経費計算書やエビデンスとなる領収書等の添付を忘れないようにしましょう。

バイナリーオプションの確定申告で損をしないためのコツ

バイナリーオプションの確定申告で損をしないためには節税対策が重要です。税制の仕組みを理解して、できるだけ損をしないように対策しましょう。

バイナリーオプションでの取引のための支出は可能な限り経費として計上する

バイナリーオプションの確定申告する所得額は、「取引で得た利益-取引のために使った経費」で計算されます。経費の額が大きければ所得額は小さくなり、所得額にかかる税金は少なくなります。このため経費の額を多く計上することは節税につながるのです。

経費として計上できる支出には下記のようなものがあります。

- バイナリーオプションを学ぶための書籍購入費

- バイナリーオプションを学ぶためのセミナーへの参加費や開催会場までの交通費

- バイナリーオプションの取引に利用する通信費(光回線費用や携帯料金)

- バイナリーオプションの取引に利用する椅子や机の購入費

- バイナリーオプションの取引に利用するパソコンソフト

- バイナリーオプションの取引に利用するツールソフト

- バイナリーオプションの取引手数料

これらの経費のエビデンスとして、領収書やレシートは確定申告後7年間の保存が法律で定められているので、紛失しないようにしましょう。

損失の繰越控除を利用する

例えば今年のバイナリーオプションの取引で100,000円の損失を出したとします。この損失を確定申告時に申告しておけば、翌年のバイナリーオプションの取引で500,000円の利益が出た場合、前年の利益と相殺されて、500,000万円-100,000円=400,000円のみが課税対象になるという仕組みが損失の繰越控除という制度です。

もう一つの例として、昨年のバイナリーオプションの取引で500,000円の損失を出したとします。今年のバイナリーオプションの取引での利益が300,000円だった場合、損益を相殺してもまだ収支はマイナスです。この場合、今年のバイナリーオプションの取引による利益はゼロと見なされ、今年のバイナリーオプションの取引による所得税は発生しません。さらに収支はまだ300,000円-500,000円=-200,000円のマイナスなので、このマイナス額は来年の利益と相殺され、実際の利益-200,000円が所得税の対象になります。

※国税庁ホームページ「No.1474 上場株式等に係る譲渡損失の損益通算及び繰越控除」参照

この損失の繰越控除の制度を利用すれば、大きな節税になりますが、注意すべき点がいくつかあります。

一つ目は損失が出た年は必ず確定申告を行い、以後繰越期間内は毎年確定申告が必要であること、二つ目は損失繰越の有効期間は損失が出た翌年から3年以内であること、三つ目はこの制度が適用されるのは国内取引所でのバイナリーオプションの取引のみで海外取引所での取引は対象にならないということです。

繰越控除の制度を正しく理解し、しっかり節税対策を行いましょう。

バイナリーオプションの確定申告で気をつけること

バイナリーオプションでの取引で出た利益の確定申告に関して気をつけることは納税を忘れないこと、そして副業が禁止されている会社員は確定申告の際に住民税の納付方法を「普通徴収」にすることです。

納税することを忘れない

所得税は自動車税や固定資産税のように納付書が送られてくるわけではないので、納税することを忘れていたという人もいるようです。所得税は確定申告で納税額が確定したら、自分で納税手続きを行わなければなりません。

所得税の納付方法は7通りあります。※国税庁ホームページ「税金の納付」参照

①指定した金融機関の預貯金口座から振替納税する方法

※納税の期限までにあらかじめ預貯金口座振替依頼書の提出が必要

②e-Taxによる口座振替を利用して納付する方法

※e-Taxの利用開始手続木及び税務署または利用金融機関にダイレクト納付利用届出書の提出が必要

③インターネットバンキングやATMを利用して納付する方法

④クレジットカードを利用して納付する方法

⑤スマートフォンアプリを利用して納付する方法

⑥QRコードによりコンビニエンスストアで納付する方法

⑦現金で納付する方法

納税することを忘れないよう、確定申告書類を作成すると同時に自分の都合がよい方法で支払い手続きを行いましょう。

会社にバイナリーオプションの取引を知られたくないなら住民税を「普通徴収」にする

副業を禁止している会社や副収入に厳しい会社に勤務している場合、バイナリーオプションの取引を行っていることは知られたくはないでしょう。

バイナリーオプションの取引を行っていることが会社に知られてしまうきっかけは住民税である可能性が高いです。

会社勤めの方は納税の手間が省けることから、住民税の支払いを給料から天引きする「特別徴収」にしている方が多いようです。

しかし給与以外の所得、つまりバイナリーオプションの取引による所得がある場合は、給与所得にかかる住民税にバイナリーオプションの取引による所得にかかる住民税が加わり、金額が高くなるので、会社の経理担当者には給与所得以外の所得があることを知られてしまいます。

住民税は基本的に所得の10%なので、逆算すれば給与所得以外の所得額がすぐに判明してしまうのです。このような事態を避けるためには、バイナリーオプションの取引による所得の確定申告の際は住民税の支払いに普通徴収を選択しましょう。

普通徴収を選んでおけば、給与所得以外の所得にかかる住民税は自宅に送付される納付書で支払うことができるので、バイナリーオプションの取引をしていることが会社に知られることはありません。

申告漏れしたら罰金がかかる

国税庁が実施したバイナリーオプションを含む『インターネット取引を行なっている個人に実施した調査結果』によると、申告漏れによる追徴税額は年間16億円あるようです。データによると、追徴税を課せられた人は、平均で890万円もの罰金を支払っています。

追徴税はこのような種類があります。

申告したけど少なかった場合(過少申告課税)

通常の税額にさらにその5%〜10%上乗せした課税となります。

申告しなかった場合(無申告加算税)

通常の税額に、さらにその15%を上乗せした金額の支払いが必要になります。

意図して隠ぺい虚偽した場合(重加算税)

納付すべき本税の金額の35~40%を上乗せした金額の支払いが必要になります。

納付期限を超えた場合(延滞税)

納付すべき本税の金額×延滞税の割合×滞納日数÷365の税額を上乗せした支払いが必要になります。

さらに、追徴税、罰金だけでも辛いですが、刑事罰も受けると前科となり、その後の人生を狂わせることは間違いありません。

故意はなく、無申告が見つかった場合の刑事罰は、「1年以下の懲役または50万円以下の罰金」

確定申告を知らなかった、確定申告を忘れていた、病気や入院・親族の不幸などの、確定申告できないやも得ない理由があったなどで脱税の意思があったわけではないが無申告が見つかった場合(自主申告や期限後申告など)のケース。

故意の無申告が見つかった場合の刑事罰は、「5年以下の懲役もしくは500万円以下の罰金、または、併科」

故意に脱税をした意思があると判断され、無申告が見つかった場合(税務調査による期限後申告など)のケース

確定申告をしないと上記刑事罰だけに留まりません。

所得税の確定申告をすると自動的に住民税の申告も行う仕組みになっており、所得額に応じて住民税の納付請求が来る様に連動しています。 その理由により、所得税の確定申告をしないということは、同時に『住民税の申告もしていない』ということになり、住民税の脱税に対しても罰則が課せられ、「懲役10年以下または罰金1000万円以下」となります。

なお、海外の取引所には 日本の税務当局に 報告義務がないので、バレないのではないかと言う意見ですが、海外の取引所から出金した時点で、日本の銀行に着金した場合において利益が残ります。バイナリーオプション税金がバレないという考えは捨てて、そのような理由を考慮して適切に税務申告をしていきましょう。

ブビンガの場合、税金はどうする?

ブビンガの確定申告の場合は、外国の取引所となるため、バイナリーオプション 税金 海外の取引所の課税方法は総合課税になります。総合課税とは、他の所得と合算して税額を決める税であり、所得が高ければ高いほど税金も高くなる累進課税が適用、税率は15%から最大55%となり、適切な確定申告を済ませる必要がありますので注意、ルールに従い、納税しましょう。なお 国内取引所、外国取引所にはそれぞれメリット、デメリットがあるのでそれぞれのメリットを生かしつつ、国内取引所と外国取引所であるブビンガ(bubinga)を活用して、 トレードの成功を勝ち取っていきましょう。

バイナリーオプションの税金や確定申告のまとめ

バイナリーオプションの取引に伴う確定申告の方法や税率、節税のコツを説明してきました。バイナリーオプションの取引によって出た利益に対する税金は、国内取引所での取引による利益と海外取引所での取引による利益とで税制が異なります。

バイナリーオプションの取引を行う際はこの違いをしっかり理解して上手に節税し、確定申告や納税を忘れずに行いましょう。

よくある質問:

🟦 Q) バイナリーの税率っていくらですか?

A) バイナリーオプションの国内の取引所のトレードと外国の取引所でのトレードで、 税率が異なります。 国内トレードで20.315%、 外国トレードで15%スタートで、最大55%の 税率となっています。

🟦 Q) バイナリーオプション 国内口座と外国口座、どっち税金が安いですか?

A) 税金だけの面を見ると、国内口座の税率は20.315%で、 外国口座の場合は15%スタートで、最大55%です。330万円以上の収益を上げられる場合(総合課税なので給料も含め)は、 国内の取引所でトレードされた方が、税金は安くなります。

🟦 Q) バイナリーオプションに確定申告は必要ですか?

A) 専業主婦や学生の方は、 一般的に バイナリーオプションで480,000円以上の収益を上げた場合、サラリーマンは一般的に200,000円以上の収益を上げた場合、 個人事業主は480,000円以上の収益を上げた場合に確定申告は必要となります。

🟦 Q) バイナリーオプション 税金学生も支払う必要はありますか?

A) はい、学生でも一般的にバイナリーオプションで48万円以上の収益があると確定申告が必要になりますので注意しましょう。

🟦 Q) 確定申告をしていないことが税務署にばれるとどうなりますか?

A) 確定申告をしていないことが国税庁や税務署にばれた場合、原則として通常の税額に対して税額50万円までは15%、税額が50万円を超える部分は20%の加算税が加算され、通常の税額に加算税が上乗せされた金額の支払いを求められます。 ※国税庁ホームページ「No.2024 確定申告を忘れたとき」参照 悪質とみなされた場合は懲役刑が適用される可能性もあるので、確定申告と納税は必ず行うようにしましょう。

🟦 Q) 確定申告の期限は過ぎてしまったが、確定申告はしたほうがいいのか?

A) 所得税の確定申告期間は所得が生じた年の翌年2月16日から3月15日までです。国税庁は期限が過ぎた場合でも自分で気が付いたらできるだけ早く申告するよう求めています。この場合は期限後申告として扱われ、通常の税額に延滞税が加算されます。滞納日数が長くなるとそれだけ滞納税の金額は大きくなるので、期限が過ぎている場合はできるだけ早く確定申告と納税を行いましょう。